安永:上半年港股IPO现回暖信号 打新首日平均回报逾两成

财联社6月13日讯(编辑 冯轶)国际知名会计师事务所安永周四发布2024上半年《中国内地和香港IPO市场》报告。该报告指出,香港IPO市场回暖信号出现,近期或迎来拐点。

报告显示,因各地央行继续致力于控制通胀水平,利率保持高位,使资本成本居高不下,上半年IPO活动持续放缓,共有532家企业在全球上市,共计筹资517亿美元。与去年同期相比,IPO数量和筹资额分别下降15%和17%。

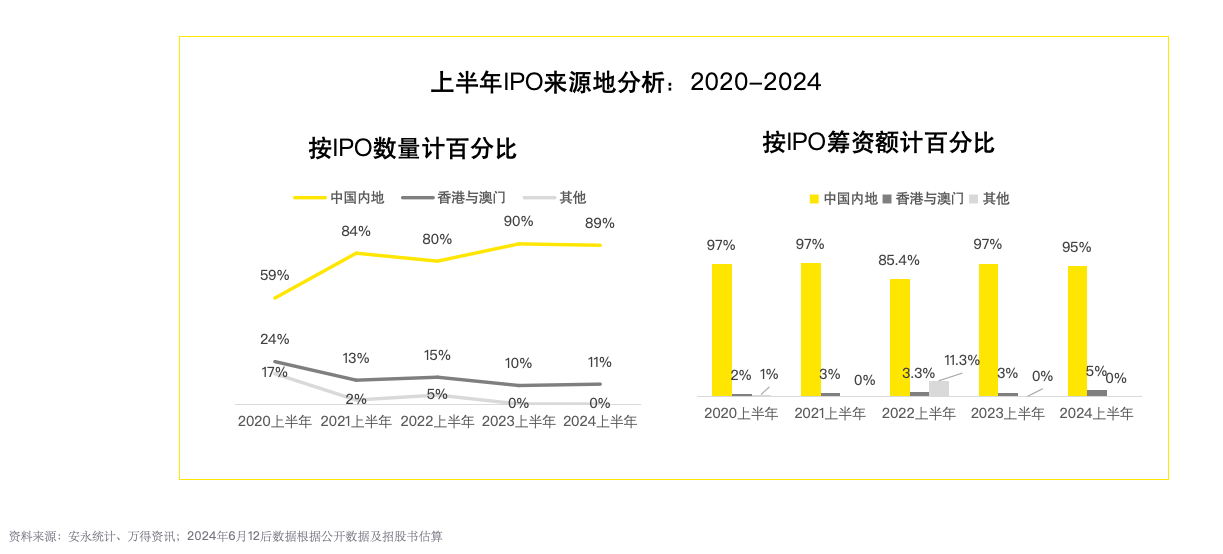

相对应的,中国内地和香港IPO活动也同步放缓,大中华区IPO的数量和筹资额占比分别跌至14%和12%,创下近年来的同期最低,但主要因素为A股IPO市场的收紧。

香港:IPO市场回暖信号初现

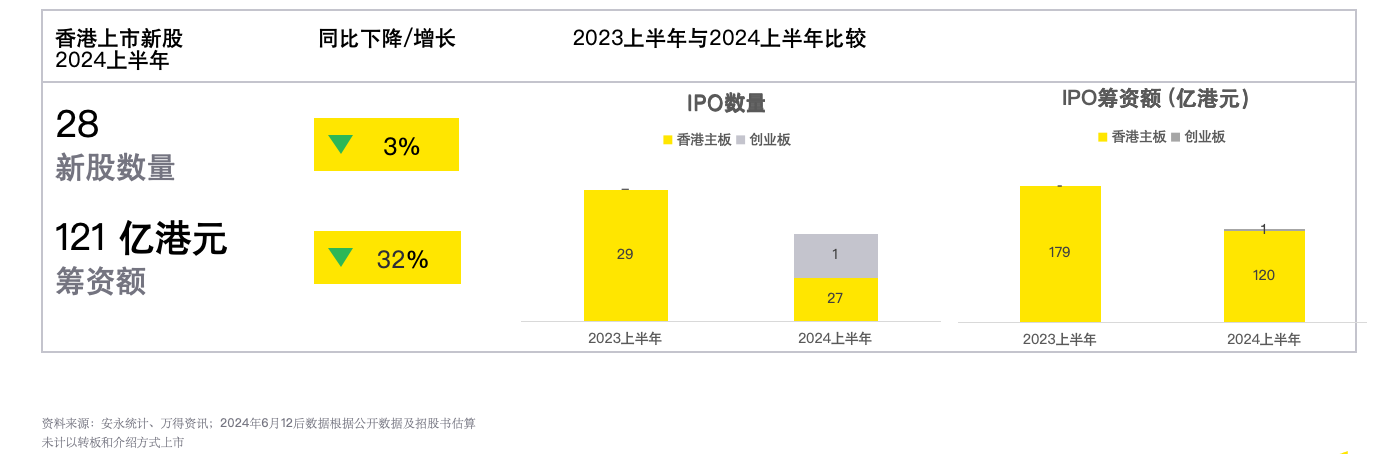

安永报告显示,截至2024年6月12日,香港市场共有28家公司首发上市,筹资额121亿港元,IPO数量和筹资额分别同比下降3%和32%。

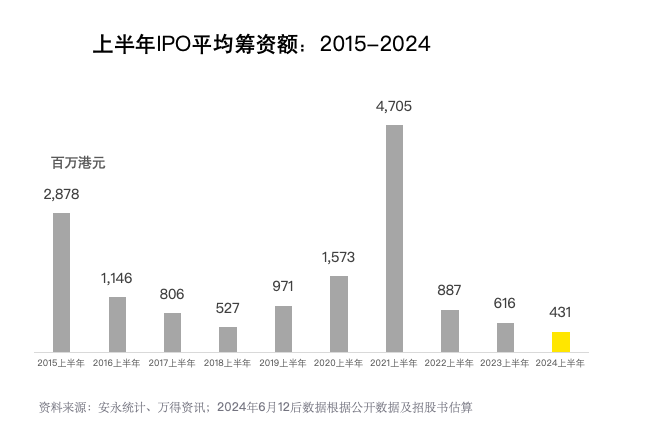

趋势上,2024年上半年,港股IPO平均筹资额仅为4.31亿港元,同比下降30%,IPO规模进一步下降。

安永分析称,由于利率持续高企和全球宏观经济增长放缓,企业在股票发行数量和筹资额方面较克制。上半年IPO基本均为筹资20亿港元以下的中小型项目,仅有1只筹资在20亿港元以上的IPO,但 IPO缩量发行现象同比略有好转。

尽管上半年港股IPO整体发行节奏仍较缓慢,但亦出现一些回暖信号,例如新股认购情绪逐渐回升,赚钱效应显现。

值得注意的是,港股于二季度,尤其是5月开始回升,流动性等各项市场指标逐渐改善,投资者情绪有所提升。二季度IPO数量和筹资额环比分别上升33%和52%。

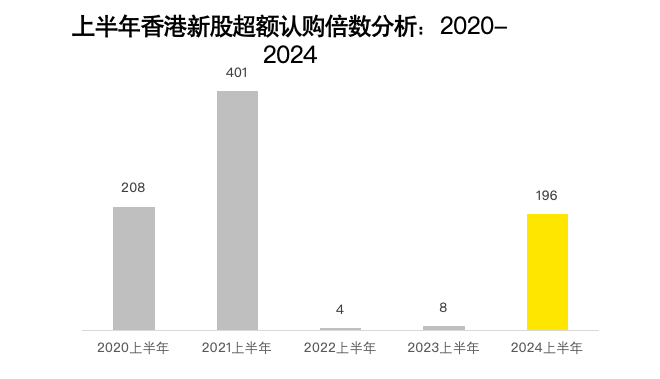

此外,2024年上半年有92%的主板上市企业录得超额认购,同比增加6个百分点。主板平均超额认购196倍,去年同期仅为8倍。

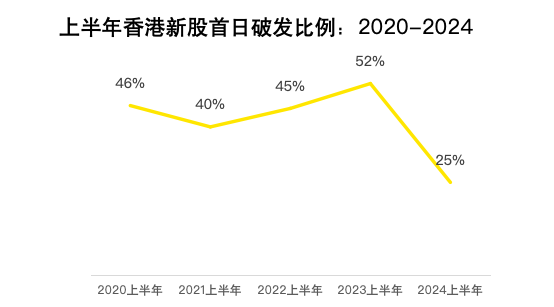

另一方面,今年上半年,港股新股首日破发率降至五年低位,25%的新股首日破发,同比下降了27个百分点。上半年,香港新股平均首日平均回报为24%,高于去年同期的1%。

港股IPO科技含量持续提升

在结构上,2024年上半年,内地企业数量和筹资额分别占总量的89%和95%,继续主导香港IPO市场。

对此,安永大中华区财务会计咨询服务主管合伙人刘国华表示:“选择赴港上市的内地企业之中,一部分筹划赴港上市已久,另有部分则鉴于目前的监管环境选择‘改道’香港。对内地企业来说,港股上市的周期相对较短,以目前的监管环境而言,亦较A股上市有更高确定性。”

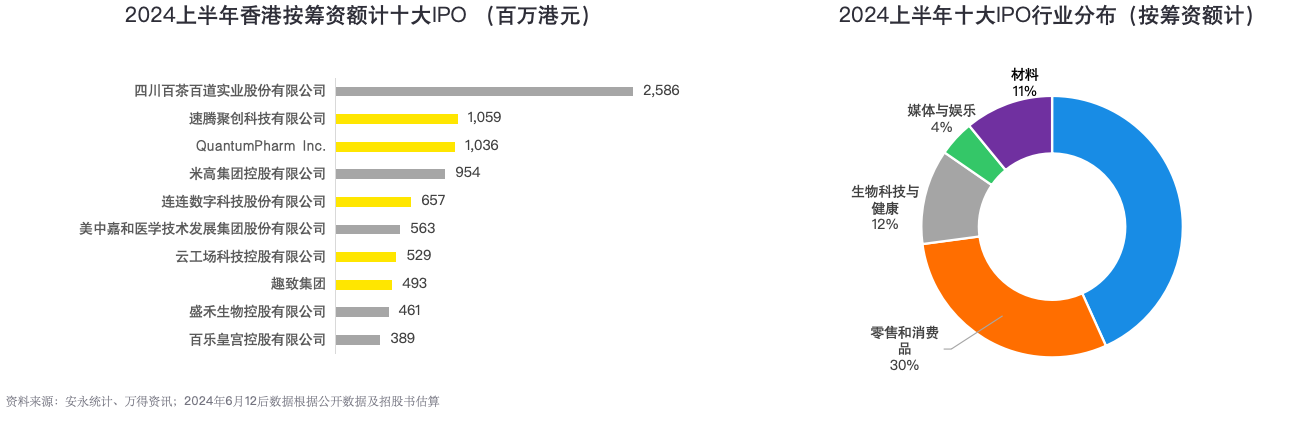

期内,港股十大IPO共筹资87.3亿港元,占年筹资额的72%。就具体行业来看,科技企业IPO数量及筹资额均列首位,前十大IPO中有5家科技公司。期内港股还迎来第一家特专科技企业依据18C章规定实现上市。

展望下半年港股IPO市场,安永表示港股IPO方面,中国证监会4月发布《5项资本市场对港合作措施》,支持内地头部企业赴港上市融资。内地企业从A股“改道”香港上市的步伐加快,IPO筹资规模也有望增加。

刘国华也称:“内地企业启动赴港上市工作的数量在今年3、4月开始明显增多,相信第三季度申请企业数量会大增。”

他指出,除了致力把握内地企业赴港上市的窗口期,香港特区政府及监管机构继续提升香港市场竞争力,包括提升股市效率及流动性,以及吸引中东和东南亚企业来港上市,也会起到重要作用。